Con un emendamento al decreto per il Mezzogiorno presentato in Commissione Bilancio, D.L. 243/2016, si prevede di aumentare il credito d’imposta per l’acquisto di beni strumentali nel Sud Italia.

Si ricorda che il credito d’imposta per l’acquisto di beni strumentali nuovi, anche tramite leasing, destinati a strutture produttive ubicate nelle regioni del Mezzogiorno (Abruzzo, Campania, Puglia, Basilicata, Calabria, Sicilia, Molise e Sardegna), è stato istituito dalla legge di Stabilità 2016, che lo rende operativo dal 1° gennaio 2016 e fino al 31 dicembre 2019.

Le imprese che intendono fruire del credito d’imposta devono presentare una comunicazione in via telematica all’ Agenzia delle Entrate (provvedimento AdE del 24 marzo 2016).

Il decreto legge Sud amplia le aliquote applicate al credito d’imposta per i beni strumentali, nonché i criteri di accesso. La misura del bonus, destinata a strutture produttive è differenziata in base alle dimensioni aziendali. Infatti, in seguito all’emendamento, il credito d’imposta per le strutture produttive ubicate in Basilicata, Calabria, Campania, Puglia, Sicilia e Sardegna passerà per le grandi aziende dall’attuale 10% al 25%, per le medie dal 15% al 35% e per le piccole dal 20% al 45%.

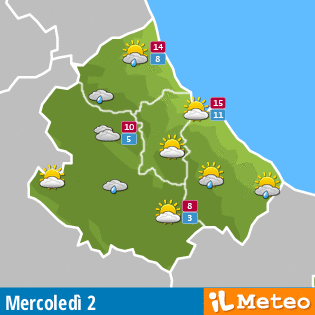

Percentuali minori, invece, sono previste per 86 località del Molise e dell’Abruzzo (province di Campobasso, Isernia, L’Aquila, Pescara, Teramo, Chieti):

10% per le grandi;

20% per le medie;

30% per le piccole.

Un’altra variazione rilevante è l’ampliamento della base su cui calcolare l’agevolazione. Il bonus sarà calcolato non più al netto ma al lordo degli ammortamenti fiscali dedotti nel periodo d’imposta per beni appartenenti alle medesime categorie di quelli oggetto dell’investimento (macchinari, impianti e attrezzature), con esclusione comunque degli ammortamenti relativi al bene agevolato. Tale modifica è estremamente importante perché è diretta a risanare un’incoerenza che di fatto danneggiava chi ha investito di più negli anni precedenti in beni strumentali il cui ammortamento è ancora in corso rendendo così l’incentivo inefficace.

Il bonus sarà commisurato alla quota del costo complessivo degli investimenti nel limite massimo, stabilito per ogni progetto, di 3 milioni di euro per le piccole imprese, di 10 milioni di euro per le medie e di 15 milioni di euro per le grandi. Per gli investimenti effettuati mediante contratti di locazione finanziaria si assume il costo sostenuto dal locatore per l’acquisto dei beni, costo che non comprende le spese di manutenzione.

L’ emendamento prevede poi la possibilità di cumulo del credito d’imposta con gli aiuti in regime de minimis e con altri aiuti di Stato. Il cumulo viene concesso entro il limite dell’intensità o dell’importo di aiuto più elevati consentiti dalle regole Ue.

Infine, se i beni oggetto dell’agevolazione non entrano in funzione entro il secondo periodo d’imposta successivo a quello della loro acquisizione o ultimazione, il credito d’imposta è rideterminato escludendo dagli investimenti agevolati il costo dei beni non entrati in funzione. Inoltre, se entro il quinto periodo d’imposta successivo a quello nel quale sono entrati in funzione, i beni sono dismessi, ceduti a terzi, destinati a finalità estranee all’esercizio dell’impresa ovvero diretti a strutture produttive diverse da quelle che hanno dato diritto all’agevolazione, il credito d’imposta è rideterminato escludendo dagli investimenti agevolati il costo dei beni predetti. Per i beni acquistati in locazione finanziaria, tali disposizioni si applicano anche se non viene esercitato il riscatto.

Il credito d’imposta indebitamente utilizzato rispetto all’importo rideterminato dovrà essere restituito mediante versamento da eseguire entro il termine stabilito per il versamento a saldo dell’imposta sul reddito dovuta per il periodo d’imposta in cui si verificano le ipotesi sopraindicate.

(Fonte: Euroconference News – autrice: Giovanna Greco)